Наука сберегать

Какие новшества ждут вкладчиков банков с 1 октября

В последние пару лет банки Казахстана не на шутку лихорадит - одним государство оказывает помощь, другие ликвидируются, третьи, испытывая трудности, делают хорошую мину при плохой игре. Первой ласточкой, возвестившей начало проблем в банковском секторе страны, стал Казинвестбанк: в конце декабря 2016 года он был лишен лицензии на проведение банковских и иных операций и осуществление деятельности на рынке ценных бумаг. Менее года спустя, в начале ноябре 2017-го, аналогичная участь постигла Delta bank. А весной 2018 года стало известно о проблемах сразу трех финучреждений, причем широкая общественность узнала об этом из уст главы государства.

- Сейчас Эксимбанк, Банк Астаны, Qazaq Banki - вот эти банки, которые имеют ужасные показатели из-за того, что акционеры плохо руководили, задолжали и не могут ответить вкладчикам своими средствами, - сказал президент Нурсултан НАЗАРБАЕВ в ходе совещания по итогам деятельности Нацбанка. - Как они могут работать? Все надо взвалить на государство? Если хотят сохранить эти банки, пусть акционеры вкладывают и вернут те деньги, которые вытащили самым неправильным образом.

Позже Национальный банк приостановил, а затем и вовсе лишил лицензий все три банка. Однако говорить о том, что сейчас банковская система Казахстана в полном порядке, не приходится.

Новые правила игры

Тем не менее в современном мире, говоря о сохранности денежных сбережений, люди первым делом думают о банках. Держать дома даже небольшие суммы опасно: вдруг ограбление, пожар или еще какой форс-мажор? Вкладывать в золото, драгоценности, ценные бумаги и т. д., конечно, тоже можно, однако для этого нужно хорошо разбираться в сути вопроса. Так что самый простой способ - положить свои кровные на депозит в банке. Кстати, с 1 октября в Казахстане меняются условия по депозитам физических лиц в национальной валюте. По информации Нацбанка, теперь вклады будут делиться на срочные, несрочные и сберегательные. Ставки вознаграждения по ним будут дифференцироваться в зависимости от срока и вида вклада, права досрочного изъятия и пополнения.

“Несрочные вклады характеризуются более низкой доходностью, но в то же время позволяют вкладчику беспрепятственно изъять свой депозит, - объясняет Нацбанк. - Срочные вклады являются менее ликвидными, но дают более высокую доходность. Максимальную доходность вкладчики могут получить, разместив деньги на сберегательный вклад, по которому предусмотрены повышенные требования к досрочному изъятию денег”.

Кроме того, на ставку вознаграждения теперь будут влиять сроки вклада: краткосрочные - ниже ставка, долгосрочные - выше. Также будет иметь значение, предусмотрено ли у вкладчика право пополнения депозита. Если да, то ставка будет ниже, чем по депозиту без права пополнения.

Новая классификация вкладов и предельные ставки вознаграждения по ним распространяются на вклады физических лиц, которые будут приняты или пролонгированы после 1 октября. Вклады, принятые до 1 октября, будут обслуживаться на условиях ранее заключенных договоров.

Что касается депозитов в иностранной валюте, то для них будет действовать прежняя ставка вознаграждения, равная 1 проценту вне зависимости от срока вклада.

Мнение эксперта

Бота ЖУМАНОВА, финансовый обозреватель:

- Следует четко разделять, для каких целей нужны сбережения. Если речь идет о краткосрочных накоплениях на небольшой ремонт квартиры или машины либо двух-трехмесячной зарплаты, чтобы перебиться на первое время в случае потери работы, то эти сбережения можно хранить в тенге на любом банковском депозите, который предполагает возможность снять деньги в любой момент. Каждый банк может обанкротиться, и вкладчики (обычные физические лица) будут последними, кто узнает об этом. Поэтому лучше не держать на тенговом депозите в одном банке больше 10 миллионов тенге, а в долларах - не больше 5 миллионов тенге. Выбирайте банк с широкой филиальной сетью и консервативной кредитной политикой. Отдавайте предпочтение системообразующим банкам - тем, чье банкротство государство никогда не допустит, чтобы не обрушить всю финансовую систему. Системообразующие банки - это банки с самой высокой долей депозитов физических лиц (данные об этом можно найти, например, на сайте КФГД).

В среднесрочной и долгосрочной перспективе приоритет всегда был за валютными депозитами. Но ставки по валютным депозитам сейчас составляют 1 процент и меньше. Это совершенно невыгодное предложение. Единственный правильный вариант для всех, у кого есть валютные накопления, - выходить на фондовый рынок и инвестировать свои накопления в ценные бумаги западных эмитентов. Ведь по сути между вами и, к примеру, фондом Уоррена БАФФЕТА не так много препятствий. На своем опыте могу сказать: за 6 месяцев этого года инвестиции в портфель, который является суперконсервативным, принесли мне 6 процентов (в долларах), или порядка 12 процентов годовых. Так что, как говорится, почувствуйте разницу... И еще: если вы не будете повышать свою финансовую грамотность, чтобы выходить на фондовый рынок или инвестировать в валютные финансовые инструменты, то рискуете потерять на инфляции, девальвации, дедолларизации, потенциальном риске банкротства банка и т. д.

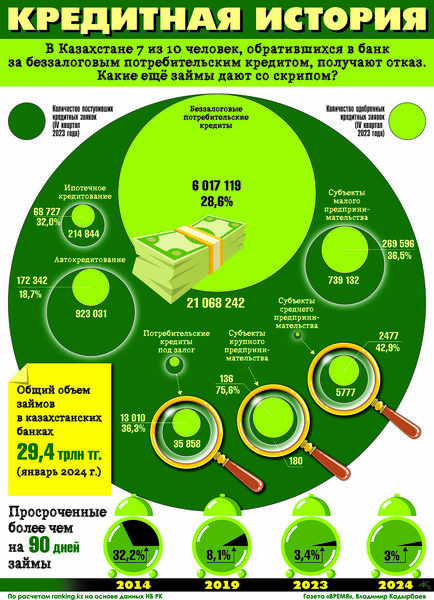

Наши цифры

По данным КФГД, объем депозитов физических лиц в банках Казахстана на 1 июля 2018 года составил 8,5 триллиона тенге. При этом, как сообщает Нацбанк, общий объем депозитов на конец второго квартала 2018 года составил 17,8 триллиона тенге, увеличившись за квартал на 4,1 процента. Депозиты в национальной валюте увеличились на 5,2 процента, в иностранной валюте сократились на 4 процента в долларовом эквиваленте. В результате общий уровень долларизации снизился до 44,5 процента.

А если банку крышка?

В случае принудительной ликвидации банка Казахстанский фонд гарантирования депозитов возместит вкладчикам вложенные деньги при условии, что депозит не превышает максимальную сумму гарантии, предусмотренную нормативными актами. С 1 октября эта сумма будет составлять 10 миллионов тенге по срочным и несрочным вкладам в национальной валюте, а по сберегательным депозитам в нацвалюте - 15 миллионов тенге. Вклады в иностранной валюте в этом плане проигрывают: сумма гарантии по ним составляет всего 5 миллионов тенге вне зависимости от вида депозита. Если же у вкладчика на депозите хранилась большая сумма, то остаток ему должна возместить ликвидационная комиссия банка. Она же выплатит и вознаграждение по депозиту, поскольку КФГД возмещает только вложенную сумму. При этом если у человека есть несколько депозитов в разных банках, то возмещение ему выплатят по каждому из них. Поэтому в целях безопасности имеет смысл хранить сбережения в нескольких финансовых учреждениях одновременно.

Какие банки участвуют в системе гарантирования депозитов?

По данным КФГД на 19 сентября 2018 года, в системе гарантирования депозитов участвуют следующие банки:

АО “Народный сберегательный банк Казахстана”

АО “Altyn Bank”

АО “Capital Bank Kazakhstan”

АО “Kaspi Bank”

АО “Нурбанк”

АО “Банк Центркредит”

АО “Евразийский Банк”

АО “First Heartland Bank”

АО “Ситибанк Казахстан”

АО “ДБ “Банк Китая в Казахстане”

АО “Торгово-промышленный банк Китая в городе Алматы”

АО “ЖилСтройСберБанк Казахстана”

АО “Альфа-Банк”

ДО АО “Банк ВТБ Казахстан”

АО “ДБ “KZI Bank”

АО “ДБ “Национальный банк Пакистана в Казахстане”

АО “ForteBank”

АО “Bank RBK”

АО “Цеснабанк”

АО “Shinhan Bank Kazakhstan”

АО “АТФБанк”

АО “Казкоммерцбанк”

АО “АзияКредит Банк”

АО “Хоум Кредит Банк”

АО “Tengri Bank”

АО “ДБ “Сбербанк России”

АО “Kassa Nova Банк”

Мадина АИМБЕТОВА, фото с интернет-ресурсов, Алматы

Опрос в тему

Где вы храните свои накопления?

- На депозите в казахстанском банке

- На депозите в иностранном банке

- Дома под матрасом

- Вкладываю в золото, ценные бумаги и т. д.

- Трачу все, что зарабатываю

Проголосовать можно на сайте газеты “Время” www.time.kz на главной странице в правой колонке

Мадина АИМБЕТОВА

Мадина АИМБЕТОВА